Как подтвердить право на применение ставки НДС 0 при экспорте

Порядок подтверждения 0% ставку НДС в ИФНС при экспорте в виде реестра

При реализации товаров в страны ЕАЭС (в том числе в Беларусь) реестры, поименованные в п. 15 ст. 165 НК РФ, не представляются

Эксперт службы Правового консалтинга ГАРАНТ

Вахромова Наталья

Ответ прошел контроль качества

Отгрузка товаров (семян) в Литву была осуществлена в 2022 году после 01.10.2022. Организация иногда также экспортирует семена в Беларусь. Как подтвердить 0% ставку НДС в ИФНС при экспорте в виде реестра? Как этот реестр выглядит?

Рассмотрев вопрос, мы пришли к следующему выводу:

Для подтверждения правомерности применения нулевой ставки НДС организация может представить в налоговый орган вместо копий деклараций реестры таможенных деклараций (полных таможенных деклараций) по форме, установленной Приложением N 1 к приказу ФНС России от 30.09.2015 N ММВ-7-15/427@.

При реализации товаров в страны ЕАЭС (в том числе в Беларусь) реестры, поименованные в п. 15 ст. 165 НК РФ, не представляются.

Обоснование вывода:

Международные соглашения между Правительством РФ и Правительством Литовской Республикой, регулирующие порядок налогообложения НДС операций между резидентами указанных стран, отсутствуют, поэтому для определения налоговых последствий по НДС для российской организации в данном случае следует руководствоваться нормами гл. 21 НК РФ.

При отгрузке товара на экспорт с территории РФ у организации-продавца возникнет объект обложения НДС (пп. 1 п. 1 ст. 146, пп. 2 п. 1 ст. 147 НК РФ). При вывозе товаров с территории РФ в таможенной процедуре экспорта НДС не уплачивается (пп. 1 п. 2 ст. 151 НК РФ), поскольку пп. 1 п. 1 ст. 164 НК РФ предусмотрено, что для товаров, вывезенных в таможенном режиме экспорта, применяется налоговая ставка 0% при условии представления в налоговые органы документов, предусмотренных ст. 165 НК РФ.

Для подтверждения обоснованности применения налоговой ставки НДС 0% в налоговые органы представляются (п. 1 ст. 165 НК РФ):

1) контракт (копия контракта) налогоплательщика с иностранным лицом на поставку товара за пределы таможенной территории ЕАЭС (пп. 1 п. 1 ст. 165 НК РФ);

2) таможенная декларация (ее копия) с отметками российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, и российского таможенного органа места убытия, через который товар был вывезен с территории РФ и иных территорий, находящихся под ее юрисдикцией (пп. 3 п. 1 ст. 165 НК РФ). При вывозе товаров в таможенной процедуре экспорта через границу РФ с государством — членом ТС (например, Беларусь), на которой таможенное оформление отменено, в третьи страны представляется таможенная декларация (ее копия) с отметками таможенного органа РФ, производившего таможенное оформление указанного вывоза товаров (абз. 3 пп. 3 п. 1 ст. 165 НК РФ, письмо Минфина России от 19.07.2017 N 03-07-13/1/45813).

Для подтверждения обоснованности применения нулевой ставки НДС при реализации товаров на экспорт налогоплательщик вправе представить в налоговый орган реестры таможенных деклараций (полных таможенных деклараций), предусмотренных пп. 3 п. 1 ст. 165 НК РФ, с указанием в них регистрационных номеров соответствующих деклараций вместо копий указанных деклараций (п. 15 ст. 165 НК РФ, письмо Минфина России от 21.12.2022 N 03-07-08/93433). Это связано с организацией электронного информационного обмена между ФТС и ФНС (п. 17 ст. 165 НК РФ).

Приказом ФНС России от 30.09.2015 N ММВ-7-15/427@ (далее — Приказ) утверждены формы и форматы реестров, а также порядок их заполнения. В данном случае организация может использовать реестр по форме, указанной в Приложении N 1 к Приказу (далее — Реестр). В разделах I и II Приложения N 15 к указанному Приказу установлен Порядок заполнения Реестра.

Заметим, что реестр контрактов не упомянут в п. 15 ст. 165 НК РФ, а его форма не утверждена Приказом. Поэтому внешнеэкономические договоры (контракты) представляются в прежнем порядке (в бумажном виде или в виде скан-образа по формату, утвержденному приказом ФНС России от 18.01.2017 N ММВ-7-6/16@)*(3).

Обратите внимание, что налоговый орган, проводящий камеральную налоговую проверку, вправе истребовать у организации документы, сведения из которых включены в Реестры.

Так как отгрузка семян в рассматриваемой ситуации произведена после 01.10.2022, то копии истребуемых таможенных деклараций, сведения из которых включены в представленные в электронной форме в налоговый орган Реестры, могут представляться в налоговые органы без соответствующих отметок российских таможенных органов места убытия (абзац 17 п. 15 ст. 165 НК РФ, письмо ФНС России от 26.10.2022 N ЕД-4-2/20995).

Если вывоз товаров в таможенной процедуре экспорта за пределы ЕАЭС по документам, представленным налогоплательщиком, не подтверждается сведениями, полученными от ФТС, об этом сообщается налогоплательщику. Налогоплательщик вправе в течение 15 календарных дней со дня получения сообщения налогового органа представить необходимые пояснения и любые имеющиеся у него документы, подтверждающие вывоз указанного товара (абзац 18 п. 15 ст. 165 НК РФ).

В силу абзаца 19 п. 15 ст. 165 НК РФ если вывоз товаров в таможенной процедуре экспорта за пределы территории ЕАЭС не подтверждается сведениями (информацией), полученными от ФТС, по запросу налогового органа, то обоснованность применения ставки НДС 0% в отношении операций по реализации товаров в соответствующей части считается неподтвержденной. Причем такой запрос ФНС в ФТС должен включать пояснения и документы, если они были представлены налогоплательщиком в налоговый орган в соответствии с абзацем 18 п. 15 ст. 165 НК РФ.

То есть при обнаружении несоответствий налоговый орган сначала запрашивает организацию о представлении пояснений и документов, и только потом направляет запрос в ФТС и состыковывает данные. И если вывоз товаров по данным ФТС не будет подтвержден, то только тогда применение налоговой ставки 0% в соответствующей части будет считаться неподтвержденным.

В силу требований п.п. 9, 10 ст. 165 НК РФ документы (их копии), Реестры, необходимые для подтверждения правомерности применения нулевой ставки НДС, должны быть представлены в налоговый орган одновременно с налоговой декларацией в срок не позднее 180 календарных дней считая с даты помещения товаров под таможенную процедуру экспорта. В случае, если полный пакет документов, предусмотренных п. 1 ст. 165 НК РФ, собран в установленный срок, данные операции подлежат включению в налоговую декларацию по НДС за тот налоговый период, на который приходится день сбора документов (письмо Минфина России от 29.09.2015 N 03-07-14/55546).

Обратите внимание, что при реализации товаров в страны ЕАЭС (в том числе в Беларусь) реестры, поименованные в п. 15 ст. 165 НК РФ, не представляются.

Для подтверждения правомерности применения нулевой ставки НДС при реализации товаров в страны ЕАЭС представляются документы, поименованные в п. 4 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (приложение N 18 к Договору о ЕАЭС от 29.05.2014).

Транспортные (товаросопроводительные) документы, подтверждающие перемещение товаров с территории РФ на территорию государств — членов ЕАЭС, налогоплательщик может представить в налоговый орган в виде скан-образа по формату, утвержденному приказом ФНС России от 18.01.2017 N ММВ-7-6/16@ (письмо ФНС России от 03.08.2022 N СД-4-3/15160@).

В отношении товаров, реализованных в страны ЕАЭС после 01.10.2022, применяется также норма п. 1.3 ст. 165 НК РФ, согласно абзацу 2 которой транспортные (товаросопроводительные) и (или) иные документы, подтверждающие перемещение товаров с территории РФ на территорию государства — члена ЕАЭС, могут не представляться одновременно с налоговой декларацией в случае представления налогоплательщиком в налоговый орган в электронной форме перечня заявлений о ввозе товаров и уплате косвенных налогов, составленных по форме, предусмотренной международным межведомственным договором.

Налоговый орган, проводящий камеральную налоговую проверку, вправе выборочно истребовать у налогоплательщика указанные документы, сведения из которых включены в перечень заявлений о ввозе товаров и уплате косвенных налогов. Истребуемые документы (их копии) представляются налогоплательщиком в течение 30 календарных дней с даты получения соответствующего требования налогового органа.

Однако на данный момент нам не встретилось формы перечня заявлений о ввозе товаров и уплате косвенных налогов, предусмотренной международным межведомственным договором.

Сейчас форма Перечня заявлений о ввозе товаров и уплате косвенных налогов утверждена приказом ФНС России от 06.04.2015 N ММВ-7-15/139@. Использование данного перечня в целях применения абзаца 2 п. 1.3 ст. 165 НК РФ, на наш взгляд, рискованно. Официальных разъяснений на этот счет нам не встретилось.

Однако организация может воспользоваться правом налогоплательщика на получение информации (в том числе в письменном виде) по применению нормы абзаца 2 п. 1.3 ст. 165 НК РФ от налогового органа по месту учета или от Минфина России (пп.пп. 1, 2 п. 1 ст. 21, пп. 4 п. 1 ст. 32, п. 3 ст. 34.2, пп. 3 п. 1 ст. 111 НК РФ).

Cтавка НДС 0%: порядок подтверждения при экспорте товаров

Обычная ставка по Налогу на добавленную стоимость (далее «НДС») составляет 18% (п.3 ст. 164 НК РФ). Согласно пп.1 п. 1 ст. 164 НК РФ при реализации российскими налогоплательщиками товаров, вывезенных в таможенной процедуре экспорта, налогообложение налогом на добавленную стоимость производится по ставке в размере 0 процентов при условии представления в налоговые органы документов, предусмотренных статьей 165 НК РФ.

Налогообложение по ставке НДС 0% может производится при реализации товаров (работ, услуг) в области космической деятельности, драгоценных металлов налогоплательщиками, осуществляющими их добычу или производство и так далее. Однако нас в данной статье будет интересовать операция по реализации товаров, вывезенных в таможенной процедуре экспорта, а также товаров, помещенных под таможенную процедуру свободной таможенной зоны, при условии представления в налоговые органы документов, предусмотренных статьей 165 НК РФ, а точнее порядок подтверждения нулевой ставки НДС при экспорте товаров. Сразу оговоримся, что при реализации товаров, вывозимых с территории РФ в таможенной процедуре экспорта, одной российской организации другой российской организации, нулевая ставка НДС не применяется (Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 8 мая 2013 г. N 03-07-08/16131 «О применении нулевой ставки НДС при реализации одной российской организацией другой российской организации товаров, вывозимых с территории РФ в таможенной процедуре экспорта»).

Итак, применение ставки 0% зависит от представления в налоговые органы документов, предусмотренных статьей 165 НК РФ. Это:

- контракт (или его копия), а в случае, если контракт содержит сведения, составляющие государственную тайну, вместо полного текста можно предоставить выписку из него с необходимой информацией. Контракт должен быть заключен с иностранной организацией на поставку товара за пределы единой таможенной территории Таможенного союза. Эта территория состоит из таможенной территории Республики Беларусь, Республики Казахстан и Российской Федерации. Отношения между налогоплательщиками государств — членов таможенного союза внутри таможенного союза при осуществлении сделок, регулируются следующими документами:

- Соглашением о принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в таможенном союзе (далее — Соглашение) (Москва, 25 января 2008 г.);

- Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в таможенном союзе (далее — Протокол) (Санкт-Петербург, 11 декабря 2009 г., протокол ратифицирован Федеральным законом от 19.05.2010 N 98-ФЗ);

- Налоговый кодекс РФ. Приоритет имеют нормы Соглашения и Протокола (ст. 7 НК РФ).

При экспорте товаров с территории одного государства — члена таможенного союза на территорию другого государства — члена таможенного союза налогоплательщиком государства — члена таможенного союза, с территории которого вывезены товары, применяются нулевая ставка НДС и (или) освобождение от уплаты акцизов при представлении в налоговый орган документов, предусмотренных пунктом 2 Протокола.

При экспорте товаров с территории одного государства — члена таможенного союза на территорию другого государства — члена таможенного союза налогоплательщик имеет право на налоговые вычеты (зачеты) в порядке, аналогичном предусмотренному законодательством государства — члена таможенного союза, применяемому в отношении товаров, экспортированных с территории этого государства за пределы таможенного союза.

При реализации товаров в Республику Беларусь или Республику Казахстан местом реализации признается территория РФ, при этом операции по реализации товаров облагаются НДС по ставке в размере 0% (письма Минфина России от 05.05.2011 N 03-07-13/01-15, от 15.04.2010 N 03-07-08/113).

Таможенная декларация (или ее копия) — должна содержать отметки российского таможенного органа, который осуществил выпуск товаров в процедуре экспорта и отметку российского таможенного органа места убытия, через который товар был вывезен с территории РФ.

При вывозе в третьи страны товаров в таможенной процедуре экспорта через границу РФ с государством — членом ТС, на которой таможенное оформление отменено, представляется таможенная декларация (ее копия) с отметками таможенного органа РФ, производившего таможенное оформление указанного вывоза товаров.

В порядке, определяемом Минфином РФ по согласованию с Федеральной таможенной службой налогоплательщик может предоставить вместо таможенной декларации реестр таможенных деклараций. Порядок представления реестров таможенных деклараций установлен Приказом Минфина РФ от 21 мая 2010 г. N 48н «Об утверждении Порядка представления реестров таможенных деклараций». Они должны содержать сведения о товарах, фактически вывезенных за пределы территории РФ в соответствии с таможенной процедурой экспорта и с одной стороны позволять налогоплательщикам обосновать правомерность применения нулевой ставки НДС, а с другой стороны давать возможность налоговым органам осуществлять контроль по экспортным операциям. Форма составления произвольная, на бумажном носителе.

Отметим, что до 1 января 2014 года по выбору налогоплательщика таможенное декларирование производится в письменной или электронной форме с использованием таможенной декларации, после этой даты вводится обязательное электронное декларирование, за исключением случаев, устанавливаемых правительством РФ.

Транспортные документы (или их копии) — с отметками таможенных органов мест убытия, подтверждающих вывоз товаров за пределы территории Российской Федерации. Конкретный состав документов зависит от вида транспорта, посредством которого товар вывозится за пределы территории России. В соответствии с п.10 ст.165 НК РФ документы представляются налогоплательщиками для обоснования применения налоговой ставки 0% одновременно с представлением налоговой декларации.

В случаях, если товары помещены под таможенную процедуру свободной таможенной зоны, то для подтверждения нулевой ставки представляются документы, указанные в пп. 5 п. 1 ст. 165 НК РФ.

Ранее, до 1 октября 2011 года в список документов, необходимых для подтверждения экспорта, входила выписка банка, которая подтверждала фактическое поступлении денег на счет экспортера. Однако на практике такой документ организация могла предоставить не всегда (например, при оплате наличными деньгами, при бартере или взаимозачете). Отсутствие банковской выписки влекло отказ в применении нулевой ставки НДС. Но начиная с 1 октября 2011 года, представлять выписку не нужно, она была исключена из списка документов, что позволило применять нулевую ставку налога независимо от формы расчетов.

Обратите внимание, что если товары отгружены до 1 октября 2011 года, то представление банковской выписки (или ее копии), подтверждающей поступление в Россию экспортной валютной выручки, является обязательным.

Перечисленные нами документы необходимо предоставить в налоговый орган в течение 180 дней, считая с даты помещения товаров под таможенную процедуру экспорта, одновременно с налоговой декларацией. Но в то же время пунктом 5 статьи 174 НК РФ установлено, что налоговую декларацию налогоплательщики обязаны представить в налоговые органы по месту своего учета в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. То есть эти два срока могут и не совпасть, налогоплательщик может не успеть собрать необходимые документы к дате подачи декларации, а 180 дней еще не истекут. Что же делать в такой ситуации? Ответ можно найти в Письме Департамента налоговой и таможенно-тарифной политики Минфина РФ от 15 февраля 2013 г. N 03-07-08/4169 «О сроке представления документов, подтверждающих правомерность применения нулевой ставки НДС при реализации товаров на экспорт, в случае, если указанные документы собраны в течение 180 дней с момента помещения товаров под таможенную процедуру экспорта», в котором говорится, что поскольку момент определения налоговой базы по НДС по экспортным операциям и отражение таких операций в налоговой отчетности зависит от срока сбора документов (обосновывающих правомерность применения нулевой ставки), то в случае, если налогоплательщик не нарушил 180-дневный срок, данные операции подлежат включению в налоговую декларацию по НДС за тот налоговый период, на который приходится день сбора документов, независимо от того, что этот день не является днем окончания налогового периода. При этом подтверждающие документы представляются одновременно с указанной налоговой декларацией не позднее 20-го числа месяца, следующего за этим налоговым периодом.

Если же документы в течение 180 календарных дней после таможенного оформления собрать не удалось, то необходимо заплатить НДС в бюджет по ставке налога, по которой отгруженные товары облагаются в РФ (10% или 18%), причем моментом определения налоговой базы будет день отгрузки. Впоследствии уплаченный по этим ставкам НДС можно будет вернуть в течение трех лет, если все необходимые документы будут собраны и представлены в налоговый орган (п.9 ст. 165 НК РФ).

НДС, исчисленный по ставке 18% (10%) в связи с неподтверждением права на применение ставки 0% подлежит включению в состав расходов при налогообложении прибыли на основании пп. 1 п.1 ст. 264 НК РФ, поскольку покупателю эти суммы налога не предъявляются (Постановление Президиума ВАС РФ от 09.04.2013 N ВАС-15047/12).

Отметим, что нулевая налоговая ставка НДС является обязательным элементом налогообложения (п.1 ст. 17 НК РФ), и налогоплательщик не может ее применять произвольно, изменить ее размер или отказаться от ее применения ( п.3 Определения Конституционного суда РФ от 15.05.2007 N 372-О-П). Также не следует путать налогообложение по ставке 0% и освобождение от налогообложения в порядке, предусмотренном статьей 149 НК РФ. При реализации товаров, операции по реализации которых не подлежат налогообложению (освобождаются от налогообложения), расчетные документы, первичные учетные документы оформляются и счета-фактуры выставляются без выделения соответствующих сумм налога (п. 5 ст. 168 НК РФ). При этом на указанных документах делается соответствующая надпись или ставится штамп «Без налога (НДС)», а при ставке 0% счет-фактура оформляется с обязательным указанием на размер ставки 0%.

В случае, если полный пакет документов, подтверждающих право применения нулевой ставки, предусмотренных ст. 165 НК РФ, не собран на 181-й календарный день, считая с даты таможенного оформления товаров, момент определения налоговой базы по указанным товарам определяется в соответствии с пп.1 п.1 ст. 167 НК РФ, то есть по дню отгрузки (передачи) товаров.

Таким образом, до наступления 181-го дня со дня отгрузки у организации нет обязанности в декларации исчислять НДС по этим отгрузкам по иной ставке, чем ставка 0% (18% или 10%), а по ставке 0% будут отражены данные отгрузки в момент, когда будет собран весь пакет документов.

Подтверждение 0% ставки НДС при экспорте в 1С 8.3

Статья 164 Налогового кодекса РФ позволяет не облагать реализацию товаров за пределами Российской Федерации налогом на добавленную стоимость, то есть ставка налога по данной операции равна нулю. При этом компания-экспортер одновременно с налоговой декларацией должна в течение 180 дней представить в фискальный орган документы, подтверждающие право использовать ставку в 0%. Далее мы расскажем, как в 1С провести необходимые операции, чтобы удовлетворить все требования действующего законодательства.

Шаг I Настраиваем учетную политику

Для внесения нужных нам изменений в учетной политике компании перейдем в меню «Главная»-«Настройки»-«Учетная политика».

Далее «Настройка налогов и отчетов».

Далее напротив строки НДС проставляем галочки в строках «Ведется раздельный учет входящего НДС» и «Раздельный учет НДС по способам учета».

Тут важно помнить, что ранее проведенные документы следует перепровести заново для корректного учета системой.

Шаг II Оприходование товара для экспорта

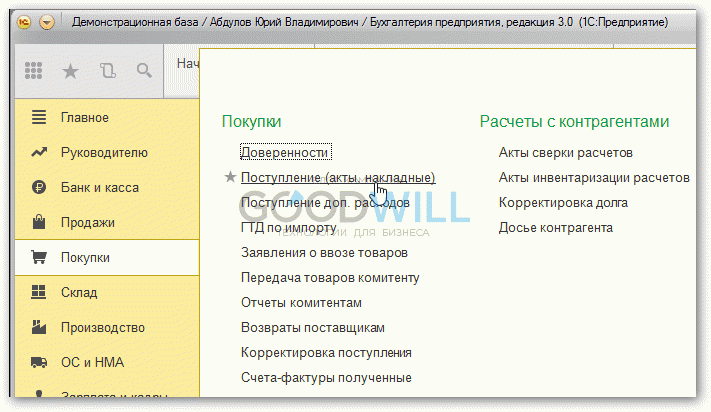

Приведем пример оприходования товара для последующей перепродажи на экспорт. Перейдем в меню «Покупки»-«Поступления (акты, накладные)».

Оформим приобретение сыра «Адыгейского» в количестве 5 тонн по цене 300 тысяч рублей за тонну, в том числе НДС (10%) 136 363, 64 рублей.

Далее в графе «Способ учета НДС» отметим «Блокируется до подтверждения 0%». Тем самым мы обозначили, что приобрели товар для экспорта на будущее, однако будем иметь возможность на возмещение налога только с того момента, когда подтвердим право на использование нулевой ставки.

Шаг III Оформляем экспортную операцию

Прежде чем сформировать в программе документ, отражающий экспортную операцию, следует создать договор купли-продажи в иностранной валюте, а также ввести новую валюту учета денежных средств. Для этого требуется в меню «Справочники»-«Валюта» ввести новый вид валюты – Евро.

Открывается журнал валют, в котором нужно также подобрать новую валюту из классификатора.

Во вкладке «Курсы валют» при необходимости вводим нужный курс валюты (вообще, курсы валют загружаются автоматически), в нашем случае – 1€ = 74,1 рубль.

После создания нового вида валюты, формируем новый экспортный договор. Переходим в раздел «Справочники»-«Договоры».

В журнале регистрации договоров вводим новый Договор №1 от 06.07.2022 года. В разделе «Расчеты» выбираем «Евро», а также указываем, что оплата производится также в данной валюте (в валюте договора).

Зарегистрировав договор, перейдем к оформлению реализации товара. Для начала в меню «Продажи» найдем раздел «Реализация (акты, накладные)».

Предположим, что мы поставляем сыр «Адыгейский» немецкой компании по цене 5 000,0 € за тонну.

Обращаем внимание, что ставка НДС здесь равна 0%.

Шаг IV Подтверждение нулевой ставки НДС

Осуществить эту операцию в 1С можно через «Помощника по учету НДС», а также «Регламентированные операции НДС». Найти их можно в меню «Операции», далее «Закрытие периода».

Откроем «Помощник по учету НДС».

Находим документ «Подтверждение нулевой ставки НДС».

Жмем на «Заполнить».

Система автоматически подобрала из всех проведенных операций за период (3 квартал 2022 года) именно экспортную операцию. Проведением данного документа мы подтвердили факт осуществления экспортной операции, дающей нам право на применение ставки налога в размере 0%. Нажимаем кнопку «Провести и закрыть».

При выборе другого способа подтверждения нулевой ставки НДС – через «Регламентные операции НДС», также сформируется документ «Подтверждение нулевой ставки НДС» с датой 30 сентября 2022 года, так как это последнее число рассматриваемого квартала.

Шаг V Формирование книги покупок и книги продаж. Налоговая декларация

Заключительным этапом подтверждения права на нулевую ставку по НДС станет формирование книг покупок и продаж, а также декларации по НДС. Напомним, что эти операции проводятся после закрытия месяца.

Важно! При оформлении операций по приобретению и последующей перепродаже товаров необходимо помнить, что наряду с товарными накладными, как на приобретение, так и на продажу, в 1С надо оформлять соответствующие счета-фактуры, так как именно они являются основанием для внесения сведений в книги.

Для формирования Книги покупок перейдем в меню «Отчеты», далее «НДС», и откроем «Книгу покупок».

В верхней строке устанавливаем период – III квартал 2022 года и нажимаем кнопку «Сформировать».

Поскольку мы подтвердили свое право на сниженную ставку НДС, программа сформировала Книгу покупок таким образом, чтобы в ней был показан налоговый вычет по приобретенному ранее товару, равный 136 363,64 руб. (графа 16 Книги покупок).

Теперь заполним Книгу продаж. Переходим в меню «Отчет»-«НДС»-«Книга продаж».

Книга продаж сформирована с учетом экспортной операции, по графе 16 (ставка налога 0%) указана вся стоимость реализации товара 1 852 500 руб. = (25 000€ * 74,1 руб.), а НДС по данной операции не начислен.

Теперь перейдем к формированию собственно декларации по НДС за III квартал 2022 года. Перейдем в меню «Отчеты»–«1С-Отчетность»–«Регламентированные отчеты».

Нажимаем на кнопку «Создать», во всплывшем окне выбираем отчет «Декларация по НДС».

Устанавливаем период – III квартал 2022 года и нажимаем второй раз на кнопку «Создать».

В сформированной форме декларации воспользуемся кнопкой «Заполнить».

Декларация содержит Титульный лист и 12 разделов. В третьем разделе мы увидим сумму налога, подлежащего возмещению – 136 364 руб. Это означает, что программа рассчитала налоговый вычет.

В разделе 4 указывается сумма по экспортной операции, НДС по которой рассчитан по ставке 0 процентов.

Разделы 8 и 9 отражают сведения из Книги покупок и Книги продаж соответственно (Рис. 27 и Рис. 28) в разрезе наименований поставщика и покупателя товара.

Перейдя в Раздел 1, мы увидим, что итоговая сумма НДС за рассматриваемый период равна 136 364 руб. к возмещению из бюджета, контрольные соотношения выдержаны.

Восстановление НДС

Теперь рассмотрим ситуацию, когда мы нарушили сроки и необходимо восстановить НДС по экспортной операции. Через меню «Операции» найдем раздел «Регламентные операции НДС».

В журнале регистрации «Регламентных операций НДС» находим кнопку «Создать» и выбираем документ «Подтверждение нулевой ставки НДС».

В этом документе в графе «Событие» отметим «Не подтверждена ставка 0».

При регистрации документа автоматически создается счет-фактура на восстановленную сумму НДС. Тогда же в Книге продаж начисляется налог по ставке 10%.

Учет экспортного НДС в 1С достаточно прост и понятен для пользователя, а также эффективен как для компаний с большим количеством экспортных операций, так и для малых. При этом надо помнить, что норма статьи 165 Налогового кодекса РФ требует, одновременное с Декларацией, направления дополнительного перечня документов (международный договор, грузовая таможенная декларация и пр.).