При продаже квартиры какой налог платится государству

Нужно ли платить налог при покупке квартиры?

Стать счастливыми обладателями собственного жилья мечтают многие. Однако помимо положительных эмоций, существуют еще и сопровождающие событие хлопоты. Одной только бумажной волокиты сколько, а помимо этого, необходимо еще заплатить налоги.

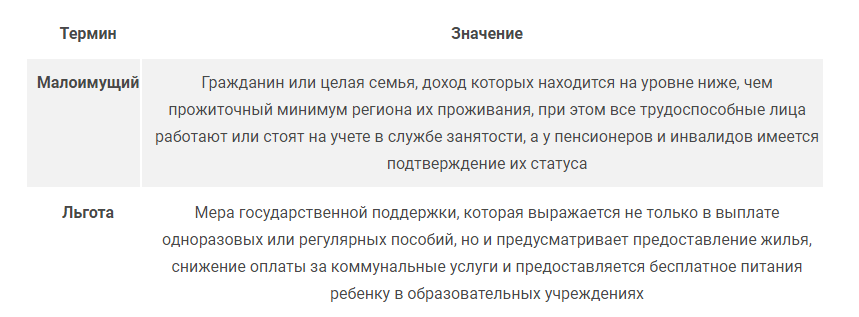

Не все граждане в курсе того, когда нужно их оплачивать и какие льготы существуют для населения. На особенностях налоговых платежей после приобретения недвижимости остановимся подробнее.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

8 (800) 511-69-42

Федеральный номер ( звонок бесплатный для всех регионов России )!

Нужно ли платить налог при покупке квартиры в 2017 году

Нужно сразу оговориться, что сделка купли-продажи не облагается налогом со стороны покупателя. При ее совершении, такая обязанность возникает только у продавца. Но здесь существует два варианта развития событий.

Первый вариант

Налоговые обязательства, в данном случае, зависят от даты приобретения недвижимости и ее стоимости согласно договору между сторонами.

Ситуация с квартирами, приобретенными до 01.01.2016 года следующая: гражданин, владеющий ею свыше 3 лет, освобождается от уплаты налога в случае ее продажи. Совсем иначе дело обстоит с жилой недвижимостью, которой хозяин владел менее 3 лет и ее стоимость менее одного миллиона рублей.

Ситуация с квартирами, приобретенными после указанной даты, несколько иная. Закон освобождает продавца от уплаты налога на доходы тех хозяев, что владели жильем минимум пять лет.

Некоторое время назад ИФНС определяла стоимость жилья (соответственно, и стоимость налога) на основании заключенного договора купли-продажи.

По действующему законодательству, стоимость жилья определяется двумя путями:

- Результат кадастровой оценки;

- 70% от рыночной стоимости.

Налоговая самостоятельно выбирает тот способ, при котором стоимость получается максимальной.

Результат оценки Кадастровой палатой берется по состоянию на начало года, в котором совершается сделка. Закон освобождает от уплаты налога за сделки с недвижимостью стоимостью до одного миллиона рублей. Если кадастровая оценка жилья не превышает указанного значения, то платить продавцу в казну ничего не нужно.

Налог на продажу недвижимости в 2017 году.

Налог на продажу недвижимости в 2017 году.

Как уменьшить размер налога при продаже квартиры, читайте тут.

Рассмотрим данную ситуацию на примере. Гражданин приобрел жилье за 750 тысяч рублей в 2016 году и продал его в следующем на 200 тысяч дороже.

Ему выгоднее воспользоваться налоговым вычетом для освобождения от уплаты подоходного налога (950 тысяч — меньше одного миллиона).

В противном случае, с него взыщут подоходный налог, который составит 13% от разницы стоимости покупки и продажи. В данном случае, гражданин обязан был бы заплатить в государственную казну 26 тысяч рублей. В указанной ситуации граждане самостоятельно делаю выбор, каким путем им пойти.

Освобождаются от уплаты НДФЛ лица, получившие жилье по наследству, по договору ренты или в дар от близкого родственника более трех лет назад. Срок отсчитывается с даты продажи недвижимости.

Приобретателей квартир законодательство Российской Федерации освобождает от уплаты налогов. Обязанность эта перекладывается на плечи продавца жилья.

Кто платит налог при покупке квартиры, продавец или покупатель

Еще недавно приобретателю недвижимости приходилось доказывать факт того, что средства на эти цели получены законным путем.

В настоящее время налог за совершенную сделку платит продавец. Логика состоит в том, что он становится обладателем крупной суммы и получает определенную выгоду от сделки.

Из этого утверждения есть одно исключение. Новый собственник обязан заплатить в доход государства часть стоимости недвижимости, если последняя была ему подарена.

Дарение квартиры

Полученное в дар недвижимое имущество облагается подоходным налогом. Его платит выгодоприобретатель, в данном случае, это одаряемый гражданин. Сумма, которую необходимо выплатить в казну, определяется следующим образом: оценочную стоимость квартиры умножают на коэффициент 0,13.

Как посчитать оценочную стоимость?

Для этого вычтите из кадастровой стоимости один миллион рублей.

Алгоритм вычисления суммы налога следующий:

- Узнайте рыночную стоимость жилья и кадастровую по состоянию на начало года получения недвижимости;

- Возьмите большее из этих значений;

- Вычтите из него один миллион рублей;

- Результат умножьте на коэффициент 0,13.

Если итог оказался отрицательным, следовательно, вы ничего не должны государству за данную сделку. Жилье стоимостью до одного миллиона рублей не облагается налогом при покупке, продаже или дарении.

Подарки от близких родственников (даже если это квартира в многоэтажке) налогом не облагаются. А вот если он получен от других лиц, то взнос в казну государства может потребоваться. Наследуемое имущество также не считается доходом, и с него налоги не платятся.

Какой налог нужно платить при покупке квартиры

Законы страны обязывают продавцов недвижимых объектов платить НДФЛ. Одно из главных условий, которым должна удовлетворять сделка — он должен владеть квартирой на протяжении менее трех лет. Если это не так, то государству ничего платить не нужно.

С покупателя, в данном случае, ничего не требуется уплачивать в бюджет страны. Это логично, поскольку за квартиру он уже отдал немалые средства. Встречаются ситуации, когда одним из условий сделки со стороны продавца является уплата за него подоходного налога.

Покупатель может согласиться на данное условие только в случае крайней заинтересованности предложением продавца и ощущением собственной выгоды от сделки. На такой шаг никогда не пойдут организации, выступающие в роли покупателя.

Дополнительные расходы могут быть перекрыты только выгодой от сделки, хорошей скидкой, а также отличными характеристиками приобретаемого по договору купли-продажи жилья.

Налоги после приобретения квартиры

Гражданин, который купил жилье в многоквартирном доме и зарегистрировал право собственности на него, теперь обязан платить налог на недвижимость.

В 2015 году начала действовать новая схема его расчета. Теперь за основу берется результат кадастровой оценки, которая проводится один раз в пять лет. Ставка налога составляет теперь 0,1%.

Кадастровая оценка несколько ниже рыночной, что способствует уменьшению налогового платежа. Если взять, к примеру, 2-хкомнатную квартиру, то за нее придется платить около 2 тысяч рублей в год.

Налоговое извещение придет владельцам не только жилых помещений в МКД, но и тем, на кого записаны:

- Места под стоянку автотранспорта;

- Индивидуальные жилые дома;

- Гаражи;

- Хоз. постройки;

- Объекты незавершенного строительства.

Владельцам дорогих особняков, промышленных зданий и пр., которые оценены в 300 миллионов рублей и более, в два раза увеличена ставка налога.

Купив квартиру, можно не опасаться дополнительных платежей в казну. Новый собственник обязан будет лишь ежегодно платить налог на недвижимость. В некоторых случаях, приобретатели жилья могут рассчитывать и на получение денег от государства.

Налог на квартиру уплачивается до 1 декабря. Первый платеж необходимо сделать до этой даты следующего за годом покупки года.

Закон освобождает от этого сбора следующих граждан:

- Инвалиды детства;

- Ветераны ВОВ;

- Инвалиды 1 и 2 групп;

- Военнослужащие, отдавшие данной профессии свыше 20 лет;

- Лица, получающие пенсию по старости;

- Некоторые другие категории граждан.

Нужно учитывать, что налогом не облагается только одна квартира. Если на инвалида записать три квартиры, то на две из них придет налоговое извещение.

Нужно ли пенсионеру платить налог при покупке квартиры

Обязан ли пенсионер, продавший свое жилье, платить НДФЛ?

Ответ на вопрос зависит от длительности владения недвижимостью до дня заключения договора купли-продажи.

Если данный период свыше трех лет, то никаких налоговых последствий она продавцу не несет. Нет необходимости и декларировать данную операцию. Если жильем он владел меньший период времени, то 13% от его стоимости необходимо перечислить в бюджет.

Некоторые пенсионеры не видят разницы между налогом на имущество и НДФЛ. Из-за отсутствия налога на владение недвижимостью, они полагают, что не будет налога и на доходы от реализации жилого помещения. Однако пенсионеры платят подоходный налог наравне с другими категориями граждан. Единственный доход, который не облагается налогом у пожилых — это пенсионные выплаты.

Сделки с недвижимостью подлежат декларированию в налоговых органах. За нарушение данного порядка предусмотрены штрафные санкции. Подать налоговую декларацию необходимо до 30 апреля следующего за годом покупки года.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

8 (800) 511-69-42

Федеральный номер ( звонок бесплатный для всех регионов России )!

Информация о налоге при продаже квартиры/дома/земли

При продаже недвижимости одним из самых актуальных вопросов является вопрос налогообложения дохода: нужно ли платить налог при продаже, размер налога, а также как и когда подавать налоговую декларацию. В данной статье мы рассмотрим общие вопросы налогообложения при продаже жилья.

Минимальный срок владения для продажи без налога

Если Вы владели недвижимостью больше минимального срока, то Вы полностью освобождаетесь от налога и необходимости подавать налоговую декларацию. То есть, продав такую квартиру, у Вас не возникает абсолютно никаких обязательств перед налоговой инспекцией и делать Вам ничего не нужно.

Минимальный срок владения может составлять три года или пять лет, в зависимости от того, когда и как было приобретено имущество:

-

Минимальный срок владения 3 года применяется в следующих случаях:

— если жилье приобретено до 1 января 2016 года;

— если жилье получено после 1 января 2016 года в порядке дарения/наследования от близких родственников, приватизации или в результате передачи имущества по договору пожизненного содержания с иждивением.

Пример: Савельев А.К. в 2015 году получил квартиру в собственность по договору купли-продажи. В 2022 году он планирует продать данную квартиру. При продаже этого жилья будет применяться минимальный срок владения равный трем годам (так как он получил право собственности на жилье до 1 января 2016 года). Савельеву не придется ни платить налог, ни подавать налоговую декларацию.

Пример: Скворцова Л.В. 9 февраля 2016 года получила в наследство от отца квартиру. С целью улучшения своих жилищных условий она планирует продать эту квартиру в конце 2022 года. При продаже этого жилья будет применяться минимальный срок владения равный трем годам (так как квартира была получена по наследству от близкого родственника). Таким образом, Скворцовой не нужно будет ни платить налог, ни подавать налоговую декларацию.

Что делать если Вы владели жильем менее минимального срока?

Получив доходы от продажи имущества, которое находилось в собственности менее минимального безналогового срока, Вы должны:

- Заполнить и подать в налоговый орган декларацию по форме 3-НДФЛ (декларация, в которой производится расчет Вашего налогооблагаемого дохода и налога, который Вы должны заплатить)

- Заплатить налог на доходы от продажи (если он полностью не покрывается налоговыми вычетами).

В общем случае, продав квартиру или другое имущество, Вы должны заплатить подоходный налог в размере 13% от стоимости продажи. В то же время в соответствии с Налоговым Кодексом РФ Вы можете уменьшить (в некоторых случаях до нуля) размер налога, воспользовавшись одним из видов налоговых вычетов (стандартным или вычетом по расходам при покупке). Подробную информацию о вычетах и других способах уменьшения налога Вы можете найти в нашей статье: Как не платить или уменьшить налог при продаже жилья.

Также стоит отметить, что если Вы приобрели недвижимость после 1 января 2016 года и продаете ее за цену меньшую, чем 70% кадастровой стоимости, то Вашим доходом (в целях налогообложения) будет считаться 70% от кадастровой стоимости объекта (цена в договоре не будет играть роли). Подробно этот вопрос рассмотрен в нашей статье: Налог при продаже недвижимости и кадастровая стоимость.

Обратите внимание: Даже, если налоговые вычеты полностью покрыли Ваш налог, и платить его Вам не нужно, Вы все равно обязаны подать декларацию 3-НДФЛ в налоговый орган.

Сроки подачи налоговой декларации и уплаты налога

Декларацию 3-НДФЛ необходимо подать в налоговый орган по месту основной регистрации (прописки) в срок не позднее 30 апреля года, следующего за годом продажи жилья (п. 3 ст. 228, п. 1 ст. 229 НК РФ).

Если по итогам декларации Вы должны также заплатить налог, то это нужно сделать не позднее 15 июля года, следующего за годом продажи жилья.

Пример: в феврале 2022 года Сидоров С.С. продал квартиру, с которой должен заплатить налог. Соответственно, Сидорову необходимо подать декларацию 3-НДФЛ в налоговый орган до 30 апреля 2022 года, а затем в срок до 15 июля 2022 года заплатить налог на доходы с продажи квартиры.

Узнать об ответственности и штрафах за непредоставление или несвоевременную подачу декларации 3-НДФЛ, а также за неуплату налога Вы можете в нашей статье: Штрафы за непредоставление или несвоевременную подачу декларации 3-НДФЛ.

Как подготовить и подать налоговую декларацию 3-НДФЛ?

Вы можете заполнить декларацию 3-НДФЛ самостоятельно, используя бланк декларации (см. Формы и Бланки) или воспользоваться нашим сервисом для заполнения декларации (см. Как заполнить декларацию при продаже жилья?)

После заполнения Вы должны подать декларацию 3-НДФЛ в налоговый орган по месту Вашей постоянной регистрации. Сделать это можно лично в налоговом органе или отправить декларацию по почте ценным письмом с описью вложения (более подробная информация представлена в нашей статье — Как и куда подать декларацию 3-НДФЛ?)

Важно отметить, что вместе с декларацией 3-НДФЛ Вы должны подать в налоговый орган копии документов, подтверждающих сумму продажи. Обычно этим документом является копия договора купли-продажи (или долевого участия). Если у Вас сохранились копии платежных документов, подтверждающих оплату покупателем, то их лучше тоже приложить к декларации.

Если в декларации Вы уменьшили налогооблагаемый доход на расходы при покупке жилья, то Вам также нужно приложить копии документов, подтверждающих эти расходы. Обычно это копия договора купли-продажи (или долевого участия в строительстве) с платежными документами, подтверждающими оплату (например, рукописная расписка, платежное поручение, кассовый чек с приходно-кассовым ордером) (Письмо Минфина России от 30.01.2015 № 03-04-05/3513).

Личный консультант заполнит

за вас декларацию за 3%

от суммы вычета

При продаже квартиры какой налог платится государству

Продажа участка в аренде сегодня не редкость. Для такой сделки оф�

Продажа недвижимости может включать различные варианты – о�

Материнский капитал используется для улучшения условий жизни се�

В этой статье мы расскажем, какие документы для продажи дачи необ�

Многих интересует, можно ли продать дом без участка, по действующ�

Если вы задумались о том, чтобы продать участок государству, необ�

Налог с продажи квартиры в 2022 году – разбор основных особенностей

- Рубрика: Покупка и продажа квартир

Установленный законом налог с продажи квартиры взимается с продавца недвижимости. Поскольку вырученные деньги относятся к официальному доходу, тринадцать процентов отходит в государственную казну. Если продажа квартиры осуществляется ранее, чем через три года после ее покупки или получения в наследство, оплатить налог нужно обязательно. При этом существуют различные нюансы, позволяющие избежать либо минимизировать эти выплаты.

Налог с продажи квартиры начисляется в соответствии с действующим законодательством

Срок владения недвижимостью: как определить

Обязательно оплатить налог с продажи квартиры в 2022 году требуется, если не истек установленный период. Для жилья, зарегистрированного до 2015 года, он составляет 36 месяцев. Отправная дата отражается в бумагах, подтверждающих право собственности. Также есть исключения:

- Квартира досталась в наследство. Отсчет стартует со дня вступления, при этом он начинается непосредственно от даты смерти наследодателя.

- Кооперативная квартира. Во внимание берется день регистрации акта приема-передачи или выплаты последнего пая, когда права на имущество переходят к собственнику от кооператива.

Есть вариант, когда сумма налога с продажи квартиры не будет взиматься, даже если трехлетний срок не вышел. Такое возможно, когда собственников жилья несколько и один из них выкупает все части. Это приводит к изменению долевого имущества, которое независимо от срока не подпадает под НДФЛ.

Срок владения недвижимостью отсчитывается со дня регистрации права собственности

НДФЛ при продаже квартиры – взимаемый подоходный налог на доходы физических лиц. Начисляется он при реализации жилья, находящегося в личной собственности

Как рассчитать налог правильно

При продаже квартиры надо платить налог, при этом размер ставки составляет 13 %. Он высчитывается не от общей суммы, а из дохода. Чтобы его рассчитать потребуется отнять стоимость предыдущей покупки недвижимости от продажной цены. На полученную разницу и будет налагаться НДФЛ.

Расчет налога с продажи квартиры проводится по установленным формулам

Как сократить размер налога

Когда нет причин не платить налог при продаже и покупке квартиры, но хочется максимально снизить его размер, можно сделать следующее:

- Подождать исход рубежного срока. Если продажа квартиры не является острым вопросом, самый простой и законный способ избежать налогообложения – выждать три года с момента регистрации квартиры.

- Продать единственную недвижимость в собственности. Этот случай полностью освобождает продавца от обязательной уплаты.

- Продать жилье дешевле, чем один млн. руб. Учитывайте, что такая сделка может привлечь внимание налоговой инспекции. Кроме того, покупатель на это не пойдет при оформлении ипотеки.

Если вы задумываетесь, как вернуть налог с продажи квартиры, если сумма дохода составила более 1000000, для этого потребуется оформить получение вычета. Документы подаются в ФНС. Максимальная сумма компенсации составит до 260 000 руб.

Чтобы снизить траты на налог с продажи квартиры подайте заявление на вычет

После изменений в 2016 году, налог с реализации квартиры нужно высчитывать из договорной или кадастровой стоимости. При этом в расчет берется наибольшее значение, определяемое сравнением

Когда действуют налоговые льготы

Уплата налога с продажи квартиры претерпела некоторые правки в 2015 году. Сроки владения жильем, при которых прибыль от продажи будет облагаться налогом, увеличились до шестидесяти месяцев. Они относятся только к той недвижимости, которая была зарегистрирована после 01.01.2015 г.

Налог при продаже квартиры пенсионером, в отличие от имущественного, взимается на общих основаниях. В остальном они могут в полной мере пользоваться как утвержденными льготами, так и возможными вычетами. Получая квалифицированную помощь при продаже квартиры, вы можете заранее выяснить все тонкости налогообложения и способы существенного снижения затрат.

Когда налог платить не нужно

Продавцов нередко беспокоит вопрос, нужно ли платить налог с продажи квартиры, и какие есть исключения. Кроме рубежного срока существует еще несколько вариантов, при которых можно избежать налогообложения:

- Если продажа объекта дешевле его покупки на семьдесят процентов от кадастровой стоимости.

- Когда продажа равноценна покупке, и разница не менее семидесяти процентов от кадастровой стоимости.

Кадастровая стоимость объекта для расчета налога с продажи квартиры

В расчет берется сумма из кадастровой стоимости объекта по состоянию на первое января того года, когда произошел факт ее покупки и регистрации

Налоговая декларация – когда заполнять

Обязательный налог с продажи квартиры по наследству платится единожды. При этом информация о сделке, осуществленной в текущем периоде, должна быть подана в соответствующую службу до апреля следующего года.

Не стоит заблуждаться, что о передаче денежных средств по факту знаете только вы и покупатель, а значит можно избежать оплаты налога. Переход права собственности регистрируется в Россреестре. Кроме того, после приобретения квартиры второй участник сделки может подать прошение в налоговую для получения вычета. Для этого ему нужно предоставить бумаги, подтверждающие расходы на приобретение:

- Договор сделки.

- Расписку о передаче денег продавцу.

- Поручение из банка о переводе.

Поэтому не стоит надеяться, что налог от продажи квартиры в собственности можно не платить. Уклонение от обязанностей повлечет немалые штрафы.

Заполнение налоговой декларации по НДФЛ с продажи квартиры

Узнать подробнее, облагается ли налогом продажа квартиры, вы можете в ФНС или обратившись к специалистам АН «Колизей». Каждый случай необходимо рассматривать индивидуально.

Поскольку объекты имеют свои особенности и нюансы, продажа квартир через агентство недвижимости станет хорошим способом оформить все документы и провести платежи в рамках правового поля. Обращайтесь, мы поможем вам разобраться в тонкостях налогообложения!